Aktuální trendy vývoje českého ERP trhu (2. vydání)

Na závěr kalendářního roku přinášíme našim čtenářům analytickou studii věnovanou trendům a vývoji českého ERP trhu. Vydali jsme ji opět v elektronické podobě, a to jako 2. aktualizované a doplněné vydání studie z roku 2007. Tato studie shrnuje všechny důležité výsledky z výzkumu českého ERP trhu, které CVIS provedl v letech 2006 - 2008. Na celkem 56 stranách textu rozděleného do 35 kapitol a doplněného 24 grafy najdete komplexní hodnocení nabídky českého ERP trhu, včetně odhadu tržních podílů, charakteristiky obchodních modelů, hodnocení nabídky trhu pro průmyslové podniky, malé a středně velké firmy, komplexního přehledu poskytovaných oborových řešení, charakteristiky cenových aspektů, predikce hlavních trendů vývoje a analýzy servisních služeb nabízeným k ERP systémům.

Kolektivní (firemní) členové a partneři Centra pro výzkum informačních systémů najdou plné znění studie včetně podrobné přehledové tabulky s nabídkou ERP systémů a doprovodných služeb na českém trhu ke stažení po přihlášení do vnitřní sekce www.cvis.cz. Získat tuto studii mohou i nečlenové. Pro bližší informace o podmínkách pište na e-mailovou adresu info@cvis.cz.

Jak zkoumáme a analyzujeme český trh

Než se dostaneme k představení některých výsledků našeho výzkumu, je třeba zmínit důležitá fakta týkající se použité metodologie sběru dat a měření trhu. Každý výzkum je do značné míry "umění možného". Jinými slovy řečeno: hodnověrnost a spolehlivost výsledků vychází ze způsobu získávání a hodnocení dat, který je přímo závislý na proveditelnosti výzkumu. Metodologie CVIS je, podobně jako u renomovaných agentur typu Gartner nebo IDC, založena na sběru dat od výrobců ERP systémů. Bylo by samozřejmě daleko přesnější zaměřit se přímo na firmy užívající podnikové aplikace. Výzkum, který by zahrnoval dotazování na reprezentativním vzorku respondentů z podniků, by ale byl příliš nákladný a velmi obtížně proveditelný z hlediska relevantnosti poskytovaných údajů.

Jak korigujeme nepřesnosti

Protože jsme si vědomi vzniku nejrůznějších nepřesností, ať už neúmyslných (někteří dodavatelé např. nevedou dostatečně přesné statistiky v určitých kategoriích svých klientů či je nesprávně interpretují), nebo úmyslných (stále ještě se vyskytují výrobci, kteří rádi "přikrášlí" své výsledky), snažíme se získaná data pečlivě ověřovat a korigovat do co nejvěrnější podoby. K tomu nám slouží srovnávání s daty z předchozích let a údaji publikovanými v externích databázích, při němž odhalujeme extrémní odchylky, popř. chyby respondentů. Dále používáme namátkovou kontrolu prezentovaných referencí, při níž ověřujeme správnost údajů a jejich zařazení do příslušné kategorie (např. dle velikosti firmy). V neposlední řadě využíváme pro zajištění hodnověrných a spolehlivých výsledků aproximaci, interpolaci a další matematicko-statistické metody.

Proč segmentujeme trh

Některé agentury, které provádí hodnocení celého, značně heterogenního trhu, uveřejňují občas výsledky, které s realitou nemají mnoho společného. Abychom se vyhnuli těmto chybám, provádíme již od počátku segmentaci trhu, a to podle kategorií, které jsou měřitelné a zároveň srozumitelné pro naše respondenty. Cílem je, abychom v jednotlivých segmentech porovnávali srovnatelné produkty (substituty) a aby tyto segmenty byly od sebe jasně odlišeny (velikost podniků podle počtu zaměstnanců). Pak lze např. odpovědně říci, který dodavatel má v daném segmentu nejvíce referencí a tudíž obsluhuje jeho největší podíl.

Abychom mohli určit, které ERP systémy představují substituty, definovali jsme v souladu se zahraničními výzkumy (zejména Deloitte Consulting z roku 2000) kategorii All-in-One ERP systémů a Best-of-Breed ERP systémů.

Jak odlišujeme jednotlivé ERP produkty

All-in-One ERP systémy představují řešení, která jsou schopna pokrýt všechny klíčové podnikové procesy v oblasti ekonomiky, logistiky, výroby a personalistiky v rámci jednoho implementačního projektu. Zároveň jsou zaměřeny na vysokou úroveň integrace procesů, která dostačuje většině organizací. Segment All-in-One ERP systémů tedy zahrnuje typické substituty, jejichž počet implementací, nebo chcete-li podíl na trhu, lze porovnávat. Typickými představiteli této kategorie jsou Helios Green, Microsoft Dynamics NAV, SAP Business All-in-One a mnoho dalších.

Best-of-Breed ERP systémy jsou orientovány na specifické obory nebo procesy, a proto nemusejí pokrývat všechny čtyři klíčové podnikové oblasti. Tuto kategorii umíme přesně vymezit, nelze ji však seriozně měřit. Např. počet implementací informačního systému Vema v oblasti personalistiky a ekonomiky je totiž neporovnatelný s projekty Infor ERP Xpert v automobilovém průmyslu.

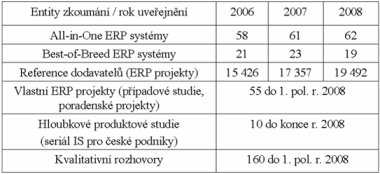

Srovnání zkoumaného vzorku při výzkumu českého ERP trhu v letech 2006 – 2008

(Klikněte na obrázek pro zvětšení)

V jakých segmentech odhadujeme tržní podíly

Rozdělení jednotlivých produktů na substituty a "ty ostatní" je první podmínkou segmentace trhu. Tu druhou představuje odlišení zkoumaných segmentů podle velikosti organizací, které užívají ERP systémy. Zastáváme názor, že měřit podíl na trhu lze opět jen na srovnatelném vzorku, v tomto případě na organizacích, které mají k sobě blízko svou velikostí. Při naplňování této podmínky se držíme standardního dělení podniků na malé a středně velké organizace podle specifikace Evropské komise a české legislativy (Zákon č. 47/2002 Sb. o podpoře malého a středního podnikání). Kromě dvou uvedených segmentů jsme zavedli ještě jeden vlastní, a to tzv. velké podniky (od 250 do 1 000 zaměstnanců). V období růstu české ekonomiky totiž expandovaly také české firmy, které nabíraly nové pracovníky (nakupovaly nové softwarové licence ERP systémů) a přerostly tak segment středně velkých podniků.

Celkem tedy sledujeme a měříme tři tržní segmenty All-in-One ERP systémů. Odhady nečiníme pouze u mikrofirem (do 10 pracovníků), které s ERP systémy obvykle nepracují a svou podnikovou agendu vedou buď ve vlastním ekonomickém systému, nebo cely proces odsunují na specializovaný podnikatelský subjekt (účetní firma). Implementace ERP systémů v podnicích nad 1 000 zaměstnanců sice sledujeme, ale neodhadujeme jejich podíly. Implementační projekt ve firmě s 1 001 pracovníkem lze totiž velmi obtížně poměřovat s referencí v korporaci, které zaměstnává několik tisíc nebo dokonce desítky tisíc lidí.

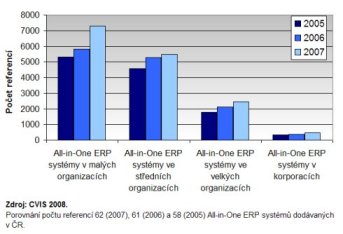

Vývoj počtu referencí All-in-One a Best-of-Breed ERP systémů v letech 2005 - 2007

(Klikněte na obrázek pro zvětšení)

Kdo ovládá český ERP trh?

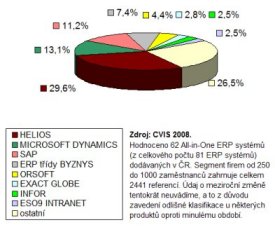

Jak je patrné z prezentovaných grafů s odhady tržních podílů, malé, střední i velké podniky do 1 000 zaměstnanců ovládají systémy Helios od společnosti LCS. Konkrétně jde o Helios Orange a Helios Green, přičemž výraznou většinu implementací tvoří Helios Orange. Ze světových řešení se významněji prosazují pouze ERP řešení Microsoft Dynamics (zejména NAV) a aplikace SAP (především SAP Business All-in-One). Z dlouhodobého hlediska je jasně patrný ústup obou světových firem ze segmentu malých firem směrem do vyšších pater trhu.

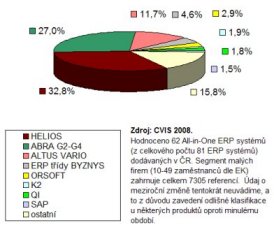

ERP systémy v malých organizacích v ČR na konci roku 2007

(Klikněte na obrázek pro zvětšení)

V malých firmách dominují kromě systémů Helios, také řešení ABRA (především G2 a G3). ABRA G2 je přitom do odhadů započítávána až od letošního roku. Dodavatel totiž doplnil funkcionalitu tohoto řešení (především ve výrobě) natolik, že jsme jej mohli nově klasifikovat jako ERP systém. Dalšími řešeními prosazujícími se v malých firmách jsou Altus Vario a systémy třídy Byznys, které konkurují především nízkou cenou, a to i vůči ostatním tuzemským výrobcům. Aplikace Byznys mají na rozdíl od Altus Vario širší záběr, prosazují se také ve středně velkých a velkých organizacích. Za zmínku stojí uvést dlouhodobý významný tržní podíl ERP systému Orsoft, který v posledních letech jeho výrobce úžeji zaměřil na některé vybrané vertikály (těstárny, mlýny, pekárny atd.) a meziročně tak získává jen minimum nových klientů.

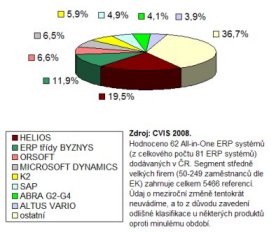

ERP systémy ve středně velkých organizacích v ČR na konci roku 2007

(Klikněte na obrázek pro zvětšení)

Jak se vyvíjí počty nových projektů

Od roku 2003, kdy jsme poprvé začali odhadovat podíly na českém ERP trhu, sledujeme zhruba 80 standardních ERP řešení. Některá během posledních pěti let zmizela v rámci akvizic nebo ústupu dodavatele z našeho regionu, jiná naopak přibyla. Počet sledovaných referencí dosáhl letos 19 492 aktivních (dosud provozovaných) implementací všech ERP systémů. All-in-One řešení přitom tvoří asi dvě třetiny celkové nabídky, z pohledu realizovaných projektů pak reprezentují cca 80 % českého ERP trhu. Tyto poměry se přitom dlouhodobě nijak zásadně nemění. A jak přibývají nové implementace?

ERP systémy v organizacích od 250 do 1 000 zaměstnanců v ČR na konci roku 2007

(Klikněte na obrázek pro zvětšení)

Lze říci, že za posledních pět let jsou meziroční nárůsty českého ERP trhu velmi pozvolné, ale stabilní. Vezmeme-li v potaz statistickou chybu způsobenou vícečetnými referencemi, reimplementacemi, chybami respondentů a několika ERP řešeními, u nichž se nám nedaří systematicky sledovat vývoj zákazníků, pak můžeme konstatovat, že trh ročně narůstá o cca 10 % a ani během letošního výzkumu jsme nezaznamenali významnou odchylku od tohoto trendu.

Jaké jsou příležitosti pro implementace

V roce 2008 vydala agentura IDC zprávu o vývoji českého trhu podnikových aplikací, v níž se konstatuje, že "růst trhu negativně ovlivňuje rostoucí nasycenost podnikovými aplikacemi u velkých firem a klesající počet velkých, lukrativních zakázek". Naše dlouhodobé výsledky výzkumu tento trend nepotvrzují, ba dokonce ukazují na fakt, že trh nejenže není přesycený, ale významná většina českých firem pravděpodobně žádný standardní ERP systém neužívá (natož pak nějaké pokročilejší řešení – APS/SCM, BI, PLM/PDM apod.).Abychom si potvrdili náš odlišný závěr, vedli jsme na toto téma diskusi s odpovědnými pracovníky Českého statistického úřadu, kteří mají na starosti výzkum podnikové sféry. A jaká jsou námi zjištěná a ověřená fakta? Již jsem uvedl, že vzorek aktivních referencí, který CVIS sleduje, činí 19 492. V České republice je přitom registrováno více jak 2,5 mil. ekonomických subjektů. Z toho u více jak 1,5 mil. nedokáže ČSÚ, ani žádná jiná agentura přesně říci, o jaké subjekty se jedná, zda je lze zařadit mezi velké nebo středně velké podniky apod. Organizace totiž nemají žádnou zákonnou povinnost takové informace poskytovat. ČSÚ zároveň odhaduje, že jen v segmentu od 250 do 1 000 zaměstnanců může v ČR existovat desítky tisíc aktivních firem. Nakonec i další dostupné registry potvrzují, že tomu tak skutečně může být. Jen pro příklad: v ČR podniká více jak 22 000 akciových společnosti. Tisíce firem obsluhuje takové vertikály (utility, těžký průmysl, strojírenství atd.), že se dlouhodobě bez standardního informačního systému jen těžko obejdou.

|

Kolektivní (firemní) členové a partneři Centra pro výzkum informačních systémů najdou plné znění studie včetně podrobné přehledové tabulky s nabídkou ERP systémů a doprovodných služeb na českém trhu ke stažení po přihlášení do vnitřní sekce www.cvis.cz. Získat tuto studii mohou i nečlenové. Pro bližší informace o podmínkách pište na e-mailovou adresu info@cvis.cz. |

V čem vidíme hlavní problém?

I když potenciál českého ERP trhu nelze přesně určit, odhadujeme, že standardním ERP řešením disponuje pouze cca 10 % českých organizací. Proč je penetrace našeho trhu tak nízká a v čem jsou hlavní problémy?

Jistě lze souhlasit se závěrem IDC, že řada dodavatelů preferuje obsluhu stávajících zákazníků, byť to není z důvodu přesycenosti trhu, ale spíše proto, že je to pro ně jednodušší (partneři Microsoft Dynamics, SAP a mnoho dalších). To je bezesporu fakt, který trh významně brzdí. Projekty u nových zákazníků realizují spíše tuzemští výrobci (např. Karat Software).

Někteří čeští dodavatelé pronikající do vyšších pater trhu (ABRA Software, nebo J.K.R.) zase úspěšně převádějí (nebo již v minulosti převedli) rozsáhlou bázi stávajících zákazníků, u nichž měli nasazen vlastní, dnes již zastaralý ekonomický systém, na moderní ERP řešení. To se samozřejmě pozitivně promítá do růstu ERP trhu. Ovšem i tyto příležitosti se časem vyčerpají a dodavatelé budou muset přehodnotit své priority. Špatně nastavenou strategii dodavatelů a partnerských sítí považujeme za jeden z hlavních problémů nižší penetrace trhu, než by v roce 2008 mohla být.

Příležitosti na dosah

Jednu z obrovských příležitostí na trhu nabízejí strukturální fondy EU. V loňském roce byl zahájen cyklus programu ICT v podnicích, v němž se do roku 2013 rozdělí na implementační projekty informačních systémů 4,2 mld. Kč. Úspěšnost získání dotace v rámci první výzvy přitom CzechInvest odhaduje na 90 %. Jak ukazují naše zkušenosti z poradenství, projekty realizované v rámci první výzvy ICT v podnicích probíhaly poměrně živelně, takřka bez jakékoliv systematické podpory ze strany dodavatelů. I relativně malé průmyslové podniky přitom byly ochotny investovat nemalé prostředky do implementace informačního systému, chyběla jim ale vybudovaná znalostní základna a seriozní poradenství.

V době uzávěrky tohoto článku lze jen těžko predikovat konečné výsledky, očekáváme ale, že právě program ICT v podnicích by mohl zajímavě ovlivnit vývoj českého ERP trhu zvláště, pokud dodavatelé správně uchopí tuto příležitost a vytvoří si pro tyto projekty odpovídající strategii. Zákazníky je totiž potřeba nejen oslovit nabídkou, ale také jim napomoci při rozhodování o projektu (odpovídající rozpočet, cíle a obsah) a při zpracování související dokumentace (strategická a procesní analýza, zadávací dokumentace atd.). Bohužel mnoho dodavatelů dosud není na tuto pomoc dostatečně připraveno.

Významné příležitosti se samozřejmě nachází i mimo program ICT v podnicích. Existuje řada velkých korporací, které potřebují zefektivňovat své procesy a nahrazovat zastaralá zakonzervovaná řešení (typicky SAP R/3). V těchto případech rozhodne schopnost využití obchodního potenciálu jednotlivých dodavatelů. Jako jejich často se opakující slabiny vidíme zejména absenci systematického analyzování potenciálních obchodních případů a vyhodnocování realizovaných a neuskutečněných projektů. Ale to je již jiná kapitola.

Výše uvedený text představuje pouze stručný informační výtah, zaměřený jen na určitou část zkoumané oblasti. Obsah 2. aktualizovaného a doplněného vydání studie Aktuální trendy vývoje českého ERP trhu si můžete prohlédnout níže.

Obsah 2.vydání studie Aktuální trendy vývoje českého ERP trhu

(Klikněte na obrázek pro zvětšení)

31.12.2008 - Petr Sodomka, Hana Klčová, Eva Vořechová - četlo 31870 čtenářů.

| Tento článek ješte není ohodnocen. | Hodnocení článku: nejlepší [ 1 | 2 | 3 | 4 | 5 ] nejhorší |

| Jméno | ||

| Opište kód : | |

|

| Text *) |

||

|

|

|