Jak měříme český ERP trh

Na úvod je třeba zmínit důležitá fakta týkající se použité metodiky sběru dat a měření trhu. Hodnověrnost a spolehlivost výsledků vychází ze způsobu získávání a hodnocení dat, který je přímo závislý na proveditelnosti výzkumu. Metodika CVIS je, podobně, jako u renomovaných agentur typu Gartner nebo IDC, založena na sběru dat od výrobců ERP systémů. Bylo by samozřejmě daleko přesnější zaměřit se přímo na firmy užívající podnikové aplikace. Výzkum, který by zahrnoval dotazování na reprezentativním vzorku respondentů z podniků, by ale byl příliš nákladný a velmi obtížně proveditelný z hlediska relevantnosti poskytovaných údajů.

Protože jsme si vědomi vzniku nejrůznějších nepřesností, ať už neúmyslných (někteří dodavatelé např. nevedou dostatečně přesné statistiky v určitých kategoriích svých klientů či je nesprávně interpretují), nebo úmyslných (stále ještě se vyskytují výrobci, kteří rádi „přikrášlí“ své výsledky), snažíme se získaná data pečlivě ověřovat a korigovat do co nejvěrnější podoby. K tomu nám slouží srovnávání s daty z předchozích let a údaji publikovanými v externích databázích, při němž odhalujeme extrémní odchylky, popř. chyby respondentů. Dále používáme namátkovou kontrolu prezentovaných referencí, při níž ověřujeme správnost údajů a jejich zařazení do příslušné kategorie (např. dle velikosti firmy). V neposlední řadě využíváme pro zajištění hodnověrných a spolehlivých výsledků aproximaci, interpolaci a další matematicko-statistické metody.

Základem šetření je dobře provedená segmentace

Některé agentury, které provádí hodnocení celého, značně heterogenního trhu, uveřejňují občas výsledky, které s realitou nemají mnoho společného. Abychom se vyhnuli těmto chybám, provádíme již od počátku segmentaci trhu, a to podle kategorií, které jsou měřitelné a zároveň srozumitelné pro naše respondenty. Cílem je, abychom v jednotlivých segmentech hodnotili srovnatelné produkty (substituty) a aby tyto segmenty byly od sebe jasně odlišeny (velikost podniků podle počtu zaměstnanců). Pak lze např. odpovědně říci, který dodavatel má v daném segmentu nejvíce referencí, a tudíž obsluhuje jeho největší podíl.

Spolehlivost našich měření je založena na získání co nejúplnějšího přehledu referencí ERP dodavatelů. Abychom mohli určit, které ERP systémy představují substituty, definovali jsme v souladu se zahraničními výzkumy kategorie All-in-One a Best-of-Breed ERP systémů. All-in-One ERP systémy dokážou pokrýt a integrovat čtyři hlavní procesy v organizaci (výrobu, nákupní, vnitřní, prodejní logistiku, personalistiku a ekonomiku). Best-of-Breed ERP systémy jsou detailněji zaměřeny na vybrané obory nebo procesy a nemusí tudíž splňovat výše uvedenou podmínku. Systémy spadající do kategorie All-in-One lze vzájemně porovnávat a hodnotit v jednotlivých segmentech, neboť se jedná o substituty. U Best-of-Breed je tomu naopak, neboť zahrnuje velice různorodá řešení.

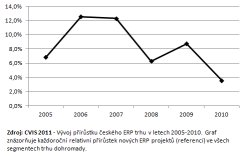

Obr. 1: Vývoj přírůstku českého ERP trhu v letech 2005-2010

(Klikněte na obrázek pro zvětšení)

Jak získat srovnatelný vzorek pro měření tržních podílů

Rozdělení jednotlivých produktů na substituty a "ty ostatní" je první podmínkou segmentace trhu. Tu druhou představuje odlišení zkoumaných segmentů podle velikosti organizací, které užívají ERP systémy. Zastáváme názor, že měřit podíl na trhu lze opět jen na srovnatelném vzorku, v tomto případě na organizacích, které mají k sobě blízko svou velikostí. Při naplňování této podmínky se držíme standardního dělení podniků na malé a středně velké organizace podle specifikace Evropské komise a Zákona č. 47/2002 Sb. o podpoře malého a středního podnikání. Kromě dvou uvedených segmentů jsme zavedli ještě jeden vlastní, a to tzv. velké podniky (od 250 do 1 000 zaměstnanců). V období růstu české ekonomiky totiž expandovaly také české firmy, které nabíraly nové pracovníky (nakupovaly nové softwarové licence ERP systémů) a přerostly tak segment středně velkých podniků. Celkem tedy sledujeme a měříme tři tržní segmenty All-in-One ERP systémů.

Odhady nečiníme pouze u mikrofirem (do 10 pracovníků), které s ERP systémy obvykle nepracují a svou podnikovou agendu vedou buď ve vlastním ekonomickém systému, nebo celý proces odsunují na specializovaný podnikatelský subjekt (účetní firma). Implementace ERP systémů v podnicích nad 1 000 zaměstnanců sice sledujeme, ale neodhadujeme jejich podíly. ERP systém ve firmě s např. 1 001 pracovníkem nelze totiž poměřovat s referencí v korporaci, které zaměstnává několik tisíc, nebo dokonce desítky tisíc lidí.

Dočkáme se stagnace nebo bude růst pokračovat?

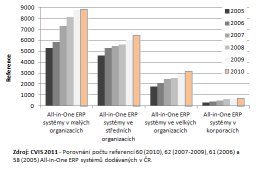

Nyní se podívejme na hlavní výsledky z aktuálního výzkumu a porovnejme je s předchozími lety. Podle výzkumu CVIS se do roku 2010 v České republice realizovalo 23 329 implementačních projektů, které se týkaly 80 různých ERP řešení. All-in-One systémy přitom představují přibližně dvě třetiny celkové nabídky. Z hlediska realizovaných projektů pak reprezentují cca 82 % českého ERP trhu. Tyto poměry se přitom dlouhodobě nijak zásadně nemění.

Vezmeme-li v potaz statistickou chybu způsobenou vícečetnými referencemi, reimplementacemi, chybami respondentů a několika ERP řešeními, u nichž se nám nedaří systematicky sledovat vývoj zákazníků, pak můžeme konstatovat, že v období hospodářského boomu dosahovaly přírůstky trhu více jak 12 %. V roce 2008, kdy začala hospodářská recese, klesl přírůstek trhu na 6 %, což zhruba odpovídá situaci v roce 2005. V roce 2009, kdy je patrné mírné oživení ekonomiky, dosáhl přírůstek trhu více jak 8,5 %. V roce 2010 pak trh zaznamenal nejnižší nárůst za posledních pět let, a to ve výši necelých 4 %.

Naše dlouhodobé analýzy přitom ukazují, že významná většina českých firem pravděpodobně žádný ERP systém neužívá. To je samozřejmě paradox celého vývoje, neboť implementačních projektů meziročně ubylo a obrovský potenciál trhu se tak naplňuje pomaleji, než by bylo z hlediska podpory výkonnosti podniků žádoucí. Pro dokreslení celého stavu uveďme výsledky posledního šetření Českého statistického úřadu z roku 2010. Ty říkají, že ERP systém používá pouze 20,7 % podniků ze zkoumaného vzorku 40 792 organizací všech velikostí. Od předchozího výzkumu vzrostl tento podíl o 6,8 %. Z 32 429 malých firem používá ERP systém pouze 13,2 % podniků a z 6 830 středně velkých firem je to jen 44,6 % organizací. Výzkum dále ukazuje, že existuje dokonce 27,3 % velkých podniků, které žádným ERP systémem nedisponují a procesy zřejmě řídí více neintegrovanými aplikacemi.

Obr. 2: Porovnání počtu referencí All-in-One ERP systémů v letech 2005-2010

(Klikněte na obrázek pro zvětšení)

Hlavní příčiny zpomalení růstu

Za hlavní problém českého trhu považujeme nevhodně nastavenou strategii dodavatelů, popř. jejich schopnost uřídit svou partnerskou síť. Dodavatelské firmy nedokážou vyhledávat a efektivně realizovat obchodní případy a uspokojovat zákazníky tak, aby rostla jejich ochota průběžně investovat do rozvoje podnikových aplikací. Netýká se to samozřejmě všech dodavatelů stejně, někteří to umějí lépe, jiní hůře. Agregovaná nabídka má však bezesporu "výrazné rezervy".

Hlavní příčinou tohoto stavu je přílišná roztříštěnost českého trhu. Působí na něm stovky výrobců ERP systémů i jiných podnikových aplikací, tisíce implementačních partnerů a prodejců. Zatímco ve světě už řadu let probíhá konsolidace trhu, na domácí půdě se akvizic realizovalo jen velmi málo. To se samozřejmě projevuje ve vysokých nákladech, resp. minimálních úsporách z rozsahu. Tvrdá konkurence zároveň nutí jednotlivé dodavatele držet ceny produktů a služeb co nejníže. Vlastníci IT firem pak nejsou schopni (často i ochotni) vracet do svých podniků odpovídající investiční prostředky, zejména do oblasti obchodu, marketingu a vzdělávání zaměstnanců.

Limitujícím faktorem jsou rovněž nedostatečné informace a znalosti na straně uživatelských organizací. Podniky, zejména malé a střední, neumějí efektivně investovat do IS/ICT a správně je řídit po celou dobu jejich životního cyklu. To se týká především aplikací, které podporují hodnototvorný proces podniku a rozhodování na všech úrovních firmy.

Malé podniky šetří, ERP systémy pronikají do mikrofirem

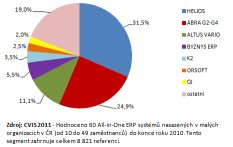

Firmy od 10 do 49 zaměstnanců nejčastěji pořizují ERP systém Helios Orange, který na trh dodává Asseco Solutions. Celkově pak na konci roku 2010 používalo produkty značky Helios (Orange a Green) téměř 3 000 malých organizací. K úspěšným ERP systémům v tomto segmentu dále patří systémy G2, G3 a G4 od společnosti ABRA Software, Altus Vario od Altus Software a Byznys ERP, který vyvíjí společnost J.K.R. Altus Vario se prosazuje zejména velmi nízkou cenou. Na složitější projekty, zejména ve výrobních podnicích, však již nestačí. Zde se uplatňuje systém Byznys ERP, který rovněž nepatří mezi drahé aplikace. Jeho funkční a technologická vyspělost je však pro malé podniky se složitějšími procesy dostačující. Podobně jsou na tom systémy ABRA G3-G4 a Helios Orange. Silnou pozici má v malých firmách také společnost Ortex se systémem Orsoft, jemuž ale meziročně přibývá velmi málo nových zákazníků. Dále jsou to informační systémy K2 od společnosti K2 atmitec a QI, který vyvíjí společnost DC Concept a distribuuje výhradně partnerská síť.

Světové ERP systémy, které se v tomto segmentu uplatňovaly v minulých letech, pomalu vyklízejí pozice. Jejich cena, ať už hovoříme o licencích, implementaci nebo servisním poplatku, je příliš vysoká, zvláště v situaci, kdy mnoho malých podniků preferuje co nejlevnější řešení. Část z nich se uchyluje k ekonomickým informačním systémům typu Money S3, Premier nebo Pohoda, což má rovněž nemalý vliv na nižší růst ERP trhu v roce 2010.

Za zmínku jistě stojí i segment mikrofirem do 10 zaměstnanců, který jinak podrobně nezkoumáme a neměříme. Zatímco ekonomické systémy pronikají stále více do malých podniků, některé ERP systémy naopak nacházejí uplatnění v mikrofirmách. Jde např. o Money S4, který společnost Cígler Software uvedla na trh v říjnu 2009. Implementace Money S4 a S5 také postupně nahrazují instalovanou bázi ekonomického systému Money S3. Společnost Cígler Software převedla na Money S4 více jak 200 stávajících zákazníků, Money S5 si pořídilo 100 společností původně užívajících "estrojku".

Střední podniky častěji požadují znalce svého odvětví

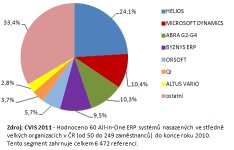

Středně velké podniky od 50 do 249 zaměstnanců jsou opět doménou systému Helios Orange, který svou pozici posiluje zejména díky vynikajícímu poměru cena/kvalita/užitná hodnota. Společně s tímto produktem je nabízeno 20 oborových řešení. Ke konci roku 2010 používalo produkty značky Helios více jak 1 500 středně velkých podniků. Lídra tohoto segmentu následují Microsoft Dynamics NAV, ABRA G2-G4, Byznys ERP, Orsoft, informační systém QI a Altus Vario.

Více jak 33 % z celkového počtu 6 472 zákazníků, které eviduje CVIS mezi středními podniky, používá 50 různých ERP systémů. U těchto společností se již markantněji projevuje potřeba oborových řešení, neboť jejich podnikové procesy jsou natolik složité, že je lze standardním ERP systémem pokrýt jen za cenu dodatečných programátorských úprav a dalších vícenákladů. Týká se to především výrobních podniků, které proto raději vyhledávají znalce svého odvětví s připraveným řešením, než by investovaly do přílišných úprav systému na míru.

Obr. 3: ERP systémy v malých organizacích

(Klikněte na obrázek pro zvětšení)

Co je a co není oborové řešení

Typická oborová (odvětvová nebo také vertikální) řešení bývají připravována výrobci a jejich vývojovými partnery podle požadavků průmyslových odvětví. Zahrnují předdefinované operace a funkčnosti systému odpovídající danému oboru činností, které pak bývají dále upravovány dle požadavků zákazníka. Takováto oborová řešení zahrnující rozsáhlé know-how z realizovaných projektů v konkrétní vertikále jsou pro uživatelskou organizaci velmi výhodná. Přinášejí totiž standardní postupy z daného oboru podnikání, nejlepší praktiky pro realizaci specifických agend podniku (např. při řízení obalového materiálu v potravinářských podnicích nebo při technické přípravě výroby ve strojírenské prvovýrobě a montáži), snadnější a levnější úpravy pro klienta podle jeho požadavků.

Ne každé oborové řešení je ale vytvářeno na základě širokých znalostí s cílem připravit předdefinovaný rámec standardních postupů pro další úpravy. Někteří výrobci ERP systémů vytvoří "oborové řešení" na základě jediné implementace a zakázkové úpravy v podniku a pak jej nabízí dalším firmám ve stejném odvětví. Bez dlouholetých znalostí získaných realizací řady projektů u více organizací nebo světové špičky z daného oboru podnikání tak vzniká specifické, podle požadavků jednoho klienta upravené řešení, které v sobě skrývá řadu úskalí na to, aby mohlo být "vícekrát úspěšně zopakováno" u dalších zákazníků. Může sice přinést určitou znalost procesů a postupu od podobné organizace, většinou se však netvoří předpřipravený standard, na jehož základě je možné úsporně a snadno vytvořit potřebné uživatelské úpravy. Nemusí rovněž poskytnout všechny důležité nejlepší praktiky, naopak může zahrnovat zcela specifické a pro jiné organizace nevhodné praktiky a postupy, které klient dříve nebo později odbourá či se jim nevhodně přizpůsobí. Takováto řešení jsou příliš nákladná a neefektivní pro jiné klienty, než pro jaké byla vyvinuta. Seriozní dodavatelé (např. Siemens IT Solutions and Services) je nazývají jako zákaznická, nikoliv jako oborová nebo odvětvová.

S nesprávně klasifikovanými (dle jednoho klienta vytvořenými) oborovými řešeními se můžeme setkat zejména u těch dodavatelů, kteří nemají dostatek kvalitních pracovníků a odpovídající znalostní základnu pro vývoj standardizovaných odvětvových funkčností.

Světoví ERP dodavatelé mají možnost nabídnout svým zákazníkům standardy a nejlepších praktiky vytvořené pro jednotlivá odvětví na základě projektů a zkušeností získaných v mnoha evropských i světových podnicích. Není to samozřejmě pravidlem u všech dodavatelů. Někteří se potýkají s velmi dlouhou dobou přenosu vertikálních řešení, jiní ponechávají příliš volnou ruku svým partnerům, kteří pak vyvinou zákaznické řešení a vydávají ho za odvětvové.

K typických dodavatelům skutečných oborových řešení na českém trhu patří společnosti Minerva Česká republika, Aimtec, Essence International, Axiom Provis nebo Versino CZ.

Obr. 4: ERP systémy ve středně velkých organizacích

(Klikněte na obrázek pro zvětšení)

Jak se vyvíjí segment velkých organizací

V podnicích od 250 do 1 000 zaměstnanců mají silné zastoupení světová řešení SAP, Microsoft Dynamics a aplikace tuzemské provenience jako jsou Byznys ERP nebo Orsoft. Nejčastěji však velké společnosti nasazují opět systémy značky Helios. Nejde přitom jen o Helios Green, který je vzhledem ke své vysoké škálovatelnosti a robustnosti pro tento segment určen. Velké organizace poměrně často nasazují i Helios Orange. Například ve společnosti Student Agency pracuje s tímto systémem 300 konkurenčních uživatelů.

S rostoucí velikostí výrobních, obchodních i servisních firem se zvyšují šance dodavatelů "velkých" ERP systémů. Na širokém segmentu organizací podnikajících v nejrůznějších odvětvích je vysoce konkurenceschopná aliance společností IFS Czech a Altec s globálním řešením IFS Aplikace. To je u zákazníků populární nejen vzhledem k vynikajícímu poměru cena/kvalita/užitná hodnota, ale také díky řadě "nejlepších praktik" v oblasti zakázkové a projektové výroby, řízení údržby a servisních služeb.

Další velmi úspěšnou společností ve více odvětvích je Minerva Česká republika, která již deset let patří mezi pět nejvýznamnějších ERP dodavatelů na tuzemském trhu. Zaměřuje se na dodávky systému QAD Enterprise Applications a oborových řešení pro automobilový průmysl, strojírenství a elektrotechniku, farmacii a chemický průmysl, potravinářství a výrobu spotřebního zboží. U automobilových výrobců a jejich subdodavatelů se dále prosazuje společnost Aimtec s vlastním odvětvovým řešením SappyCar vybudovaným na bázi produktu SAP Business All-in-One. Aimtec poskytuje také další přednastavené aplikace, a to SappyTrade určený pro výrobně-obchodní společnosti nebo SappyManufacturing zaměřený na výrobní podniky.

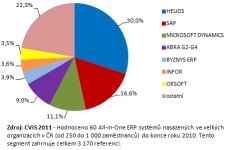

Obr. 5: ERP systémy v organizacích od 250 do 1 000 zaměstnanců

(Klikněte na obrázek pro zvětšení)

Kdo patří k úspěšným specialistům

Na trhu se daří také dodavatelům, kteří se specializují na jedno nebo dvě vybraná odvětví či jejich části. K vývoji oborových řešení pak používají prostředí zavedeného světového ERP produktu, jako např. Microsoft Dynamics NAV. Za všechny uveďme developerské řešení RED Online od společnosti Essence International a Automotive Business Solutions určené pro dovozce a prodejce automobilů, které vytvořila společnost Axiom Provis. Kromě oborových specialistů jsou na trhu dlouhodobě úspěšní také někteří dodavatelé Best-of-Breed ERP systémů, které jsou od počátku vyvíjeny za účelem detailního pokrytí vybraných procesů. Typickým příkladem je společnost Vema, která nejenže patří k lídrům českého trhu v oblasti dodávek informačních systémů pro řízení lidských zdrojů, logistiky a ekonomiky, ale rovněž úspěšně provozuje model pronájmu podnikových aplikací nazývaný jako cloud computing. Vema se může pyšnit 350 projekty realizovanými "v oblacích", čímž si udržuje pozici jedničky v tomto segmentu českého trhu.

Někteří tradiční hráči naopak nejsou tak vidět jako v minulosti, protože se potýkají s restrukturalizací po uskutečněných akvizicích nebo se jim nedaří oslovit nové zákazníky tak jako konkurenci. To se týká dodavatelů All-in-One ERP řešení i specialistů. Přibývá také menších lokálních dodavatelů, kteří upouštějí od provozu vlastního ERP systému a stávají se partnery etablovaného výrobce. Z našich šetření vyplývá, že se nejčastěji přiklánějí k produktům společností Asseco Solutions a DC Concept. Tento trend je však pozvolný a zdaleka neodpovídá tempu konsolidace na světovém trhu.

Posiluje nabídka cloud computingu

Aktuální výzkum, který jsme uskutečnili v průběhu léta letošního roku, nenaznačil výrazný odklon od dlouhodobých trendů, a to s jednou výjimkou. Významně posiluje nabídka poskytování ERP systémů formou cloud computingu. K aktivním poskytovatelům se nově připojily i některé tuzemské softwarové domy, jako např. ABRA Software. Odezva od zákazníků však stále není taková, jak předpovídala řada analytiků i dodavatelů již před lety.

Organizacím na širokém segmentu od 10 do 1 000 zaměstnanců jednoznačně dominují tuzemští výrobci ERP systémů. Tento stav trvá od počátku, co se CVIS zabývá měřením tržních podílů. Počet českých ERP systémů za posledních 10 let navíc proporcionálně narůstá.

Hlavní příčiny toho úspěchu lze shrnout následovně. Tuzemští dodavatelé detailně znají specifika českého trhu a požadavky zákazníků. Jsou schopni rychle reagovat na změny v legislativě, díky vazbám na státní a odborné organizace. Vzhledem k vzájemné blízkosti mohou také mnohem rychleji reagovat a přizpůsobovat ERP řešení "na míru" podle konkrétních požadavků klienta.

Rozhoduje nízká cena a zajištění budoucího vývoje systému

Zákazníci i nadále požadují nízkou cenu celkového řešení a navazujících servisních služeb. Obě položky mohou snadněji přizpůsobovat především tuzemští producenti. Naopak dodavatelé některých světově proslulých ERP systémů často musejí respektovat pevně stanovenou cenu za licenci nebo příslušné moduly pro daný evropský region, což snižuje jejich konkurenceschopnost zejména na trhu malých a středních firem.

V řadě organizací stále přetrvává nedůvěra ve "velké a drahé systémy", zejména díky špatné pověsti produktů SAP nasazovaných v minulosti za velmi vysokých nákladů a nízké efektivnosti využití. Pozici světových producentů také oslabuje zvyšující se profesionalita některých dodavatelů českých produktů, kteří dokážou pružně reagovat na specifické uživatelské požadavky a zajistit služby na dříve neobvyklé profesionální úrovni.

Kritickým místem "cenově výhodných", českých ale i některých zahraničních řešení však bývá zajištění dlouhodobého vývoje a podpory. To vyžaduje značné investice, které si především menší tuzemští dodavatelé nemohou dovolit. Zákazník pak na sebe bere riziko znehodnocení vlastních prostředků vložených do ERP systému, popř. problémů neefektivního řízení podnikových procesů, pokud nebude moci v budoucnu inovovat zastaralé řešení.

Analýza byla ve zkrácené podobě uveřejněna v časopise IT Systems.

30.12.2011 - Petr Sodomka, Hana Klčová